Как заработать на DeFi в 2024 году: 6 способов заработка на децентрализованных финансах

DeFi открывает все больше возможностей для пассивного дохода. Некоторые из них более сложны, некоторые – напротив, очень просты и доступны даже для новичков. В любом из случаев существуют риски как технического, так и экономического характера.

Эксперты Profinvestment рассмотрели основные актуальные сегодня способы заработка на децентрализованных активах. С течением времени их становится всё больше по мере развития направления и роста его популярности как среди пользователей, так и среди разработчиков.

✔️ Расскажем о таких методах заработка на DeFi, как:

- Доходное фермерство. Инвестор получает токены дефи-протокола в награду за активность в нем (поставки ликвидности, торговля, кредитование и пр).

- Майнинг ликвидности. Поставщик ликвидности (LP) в децентрализованные пулы получает процент от комиссии по каждой сделке в том пуле, куда он внес средства.

- Стейкинг. Активы замораживаются на кошельке пользователя и приносят пассивный доход.

- Инвестирование в DeFi-токены. Купив перспективный токен, можно увеличить вложения во много раз, если он вырастет в цене.

- P2P-кредитование. Инвесторы могут отдать неиспользуемую криптовалюту заемщикам под проценты. Автоматическая ликвидация гарантирует, что кредитор вернет деньги даже в случае падения стоимости за счет своего залога.

- Кредитное плечо на DEX. Как и в случае с кредитованием, можно отдать под проценты свои токены. Протокол будет использовать их для маржинального кредитования.

Каждый из них имеет свои плюсы, минусы и особенности. Но одна общая черта – все операции производятся при помощи смарт-контрактов и абсолютно прозрачны.

Читайте также: Лучшие децентрализованные биржи криптовалют.

Оглавление

Заработок на доходном фермерстве

Благодаря появлению различных децентрализованных финансовых протоколов, в последние месяцы тема yield farming пережила настоящий взрыв.

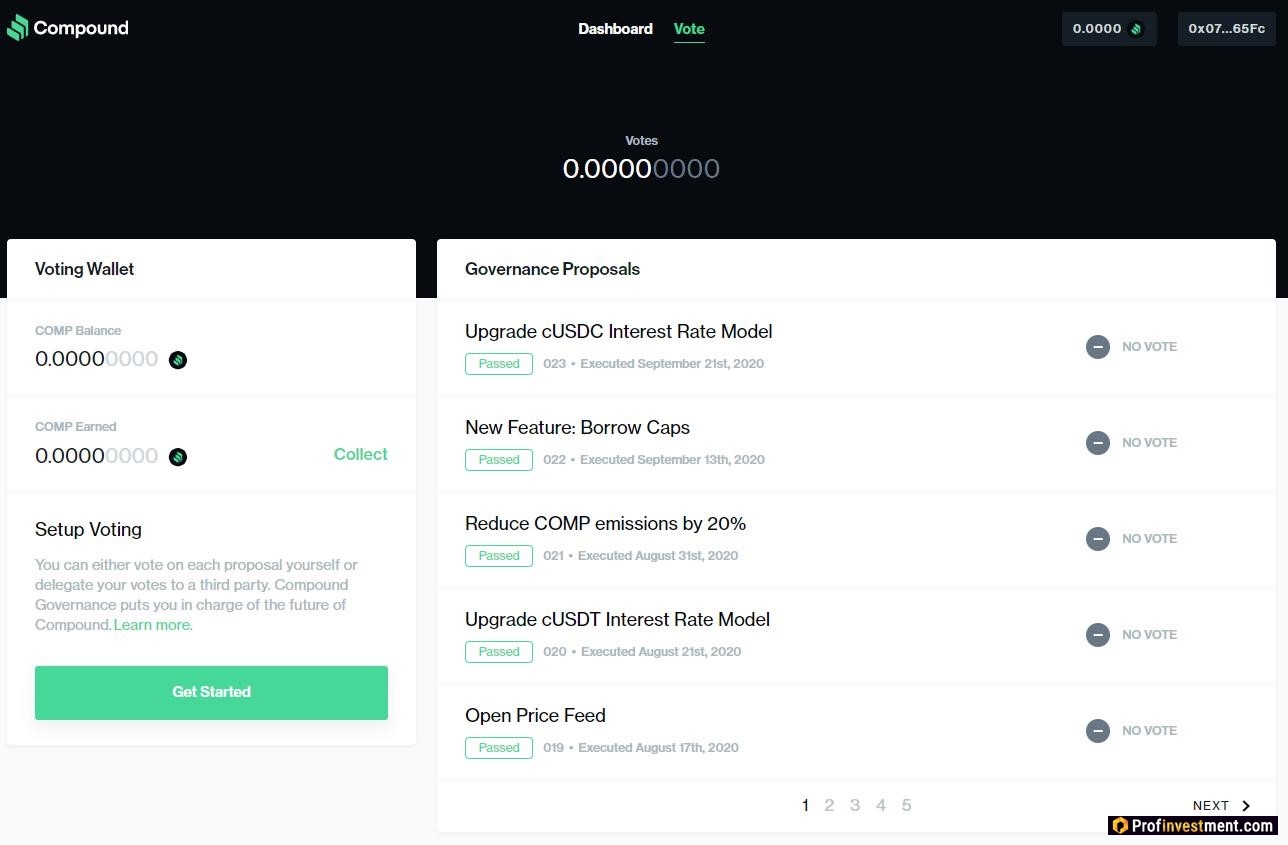

По своей сути это процесс, при котором пользователь получает нативные и управляющие токены того или иного протокола в награду за активность в нем (поставки ликвидности, депозиты, кредиты, торговля). Эта концепция набрала популярность благодаря протоколу Compound, который начал раздавать токены COMP пользователям, вносившим средства на платформу или бравшим децентрализованные кредиты. Таким образом проект стимулирует пользователей совершать те или иные операции.

Большинство криптовалютных протоколов основаны на децентрализации; если у биткоина или эфира она достигается путем майнинга, то проекты, построенные на Ethereum, добиваются децентрализации путем передачи управления пользователям протокола при помощи токенов.

Именно так и сделали разработчики Compound. Они выпустили токены COMP, передающие пользователям право управления протоколом. COMP распределяется пропорционально активности пользователей и представляет собой Это дополнительный бонус только за использование Compound. Сразу после выпуска токен значительно вырос в цене. Сообщество быстро осознало, что использование платформы способно принести выгоду. Это явление и назвали доходным фермерством. Оно хозяйство привело к резкому притоку капитала в Compound — за неделю в середине июня в протокол было добавлено почти полмиллиарда долларов.

Другие площадки, предоставляющие возможность заниматься доходным фермерством:

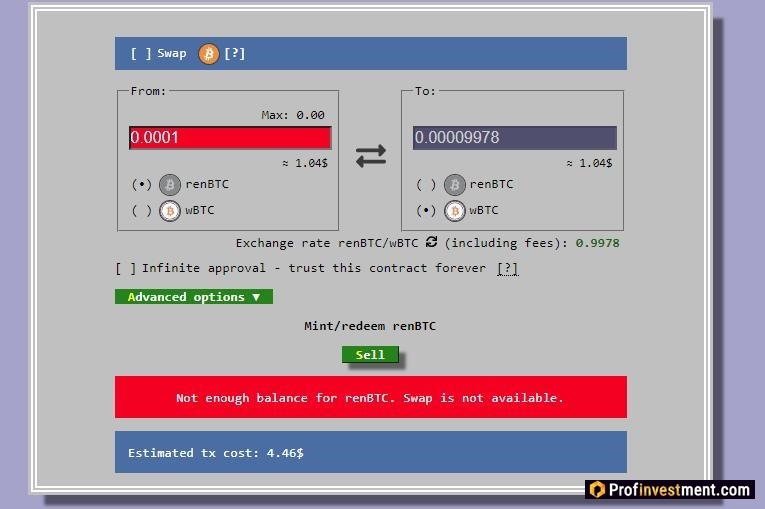

- Curve. Предоставляет возможность получать доход в токенах CRV, внося депозитное обеспечение в любой из семи доступных пулов ликвидности. В том числе есть пул, работающий с токенизированным биткоином – Ren Protocol. Пулы sUSD и sBTC позволяют получить дополнительные стимулы в виде SNX и REN.

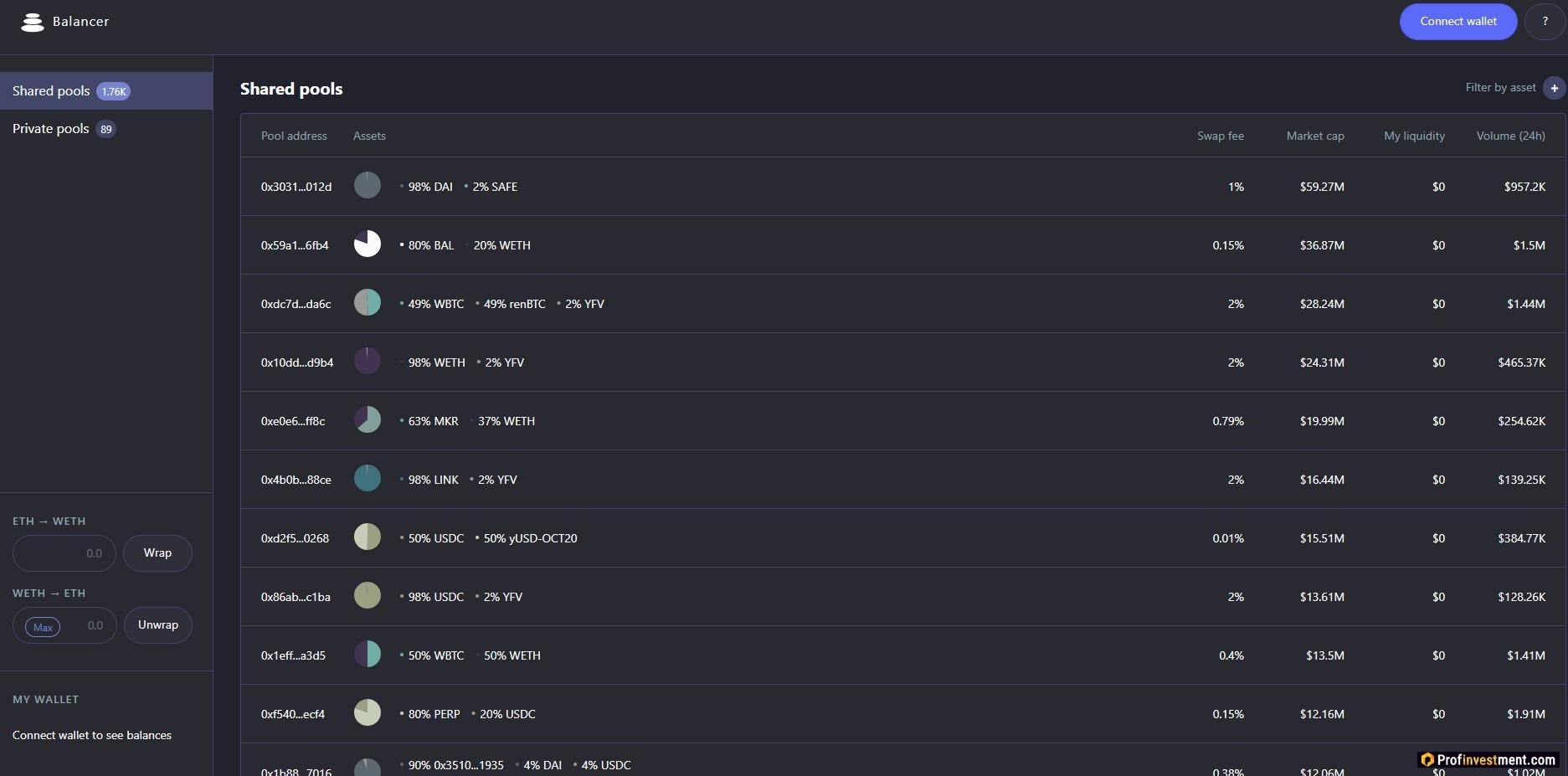

- Balancer. Позволяет зарабатывать токены управления BAL, внося средства в пулы ликвидности. На сайте есть таблица, в которой можно в любой момент посмотреть, какой пул самый доходный, какие в нем объемы и комиссии. Пулы бывают приватными или доступными для общего доступа. Некоторые пулы помогают сгладить риски волатильности, например, DAI/USDC, sBTC/WBTC или sETH/WETH.

Преимущества и недостатки

Заработок на инвестировании в DeFi-токены

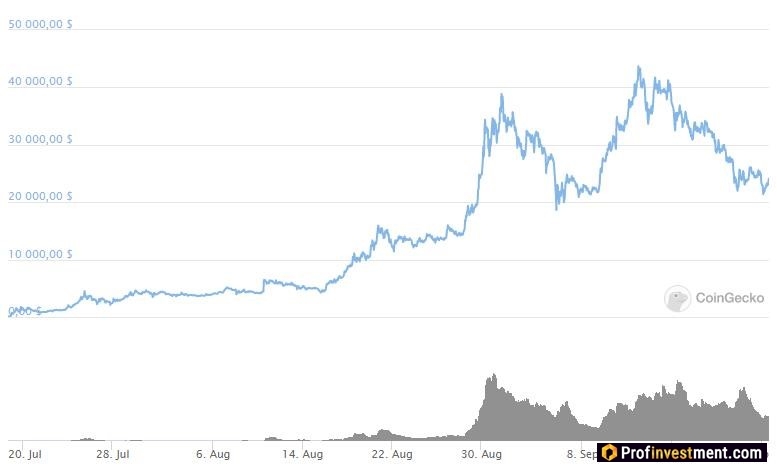

Другой способ заработать на децентрализованных активах – это сыграть на ценовом росте. Особенность сферы сейчас состоит в том, что через несколько часов после выпуска токен может подорожать на сотни и тысячи процентов, а потом также стремительно подешеветь или же продолжить рост. Неудивительно, что очень востребована сфера инвестирования.

В качестве самого яркого примера можно привести токен YFI платформы Yearn.Finance, который с июля по сентябрь 2020 года вырос на 130 000%.

Сейчас он продолжает оставаться крайне волатильным, колеблясь в диапазоне +/- $3000 ежесуточно, что дает массу возможностей для рыночных спекуляций. Есть и другие аналогичные примеры – токены UMA (UMA), Unitrade (TRADE), Ocean Protocol (OCEAN).

Таким образом, купив перспективный DeFi-токен на небольшую сумму, можно увеличить вложения в тысячи раз. Но и риски при этом никто не отменял. Далеко не каждый проект ждет уверенный рост, тем более, что сейчас таких проектов становится все больше и больше; многие из них заведомо мошеннические.

Чтобы выбрать токен с хорошим потенциалом, можно обратить внимание на пару критериев:

- Наличие продукта. Желательно, чтобы у проекта была какая-то функциональная платформа или приложение.

- Ограниченная эмиссия. Чем ниже суммарный объем монет, тем выше вероятность, что его цена будет расти. К примеру, эмиссия упомянутого выше YFI составляет всего 30 000.

- Добавление на биржи. Как правило, токены стремительно взлетают сразу после листинга на биржах – это убеждает пользователей, что проект не мошеннический.

Однако стоит отметить, что покупать DeFi-токены лучше всего в момент их появления на небольших площадках, так как после листинга на Бинанс или других лидерах рынка цена обычно стабилизируется или постепенно снижается. С другой стороны, мелкие биржи не так строго следят за качеством добавляемых в листинг монет.

Преимущества и недостатки

Заработок на стейкинге

Стейкинг – традиционный способ пассивного заработка на криптовалюте, который актуален уже несколько лет. Сейчас привлекает особое внимание за счет того, что Ethereum вскоре планирует переходить на протокол proof-of-stake. И среди топ-30 других крупнейших валют по капитализации уже есть несколько блокчейнов, поддерживающих вознаграждение за ставки.

Суть стейкинга в том, что активы не перемещаются, а блокируются непосредственно на кошельке пользователя. Ставки отдельно взятых участников формируют единый стейкинг-пул. Это предоставляет операционное обеспечение сети, а также уменьшает количество монет в обороте, препятствуя инфляции и снижению курса.

Разные монеты предлагают разную доходность, можно найти варианты с доходностью от 20% годовых. Это значительно привлекательней традиционных банковских ставок и ставок по крипто-лендингу. Но есть и риски, главным образом связанные с изменчивостью цен. А поскольку вознаграждение выплачивается в тех же монетах, которые заблокированы, это еще сильнее увеличивает риск в случае падения рынка.

Монеты с большой рыночной капитализацией и низкой волатильностью ставить безопаснее, а с малой капитализацией – более рискованно, но и ожидаемый доход с них может быть заметно выше.

Преимущества и недостатки

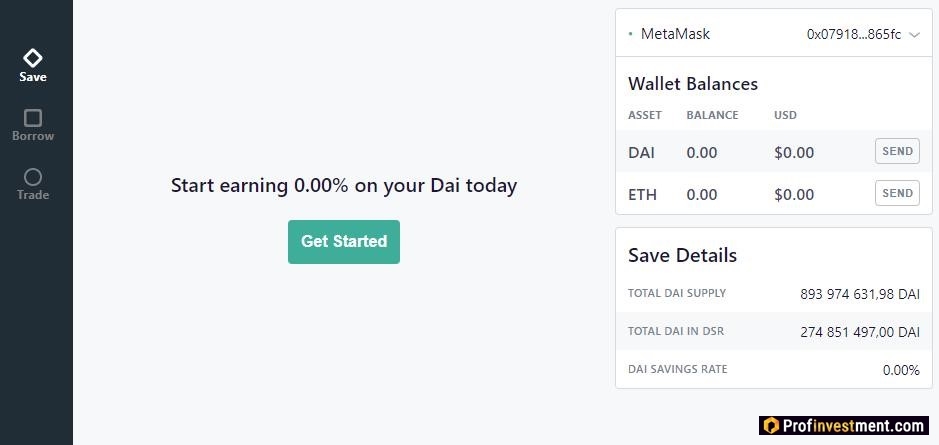

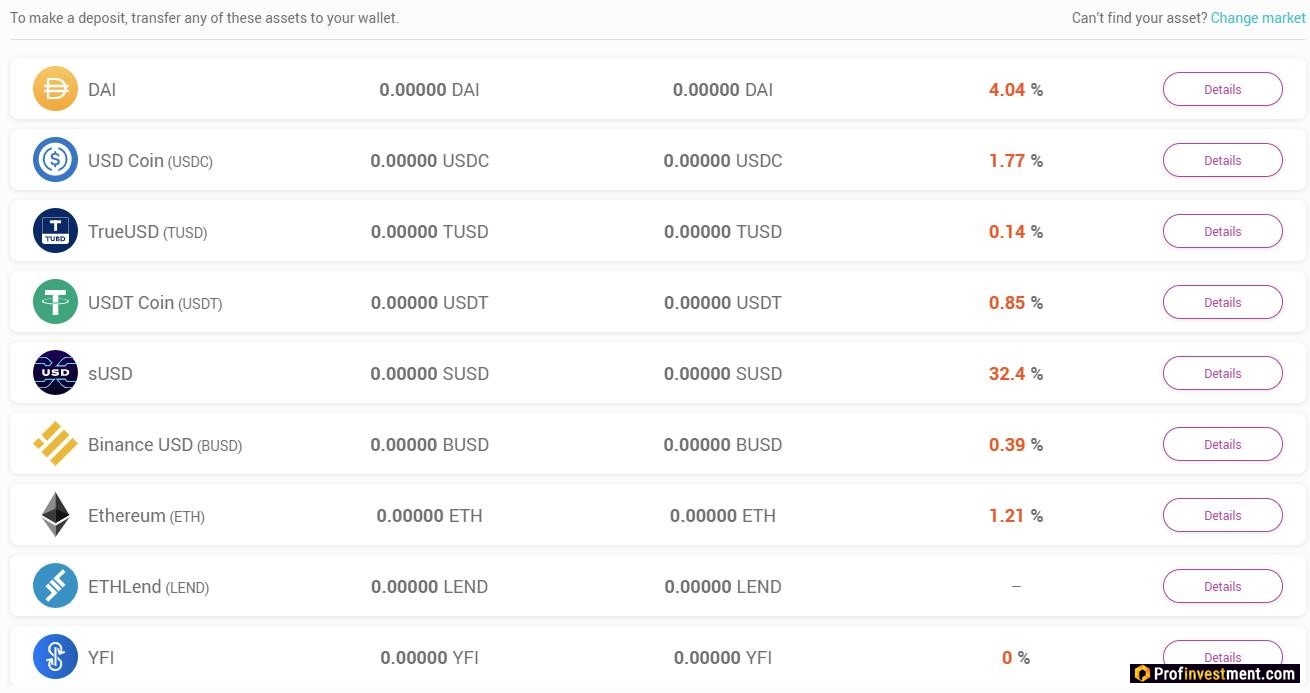

Заработок на P2P-кредитование (лендинг)

Кредитование в DeFi играет ту же роль, что и в любом традиционном банке, предоставляющем кредиты пользователям или бизнесу. Однако сфера децентрализованных активов предлагает значительно более интересные возможности для заработка. Платформы P2P-кредитования предлагают кредиты любому человеку без проверки его кредитной истории и без удостоверения личности. Единственное условие – залог.

С другой стороны, участники, у которых есть неиспользуемая криптовалюта, могут отдать ее заемщикам под проценты. При этом специальная автоматическая процедура ликвидации гарантирует, что кредитор вернет свои средства с процентами даже в случае падения стоимости криптовалют или невозврата кредита заемщиком.

По данным исследовательской компании Messari, P2P-кредитование в DeFi – наиболее эффективное направление с точки зрения ROI (возврата инвестиций).

Примеры платформ, где можно отдать средства под проценты:

- Maker. Минимальный залог для заемщика – 150% от суммы кредита. Можно заимствовать только токен DAI. В качестве залога принимаются ETH, BAT. В скором времени будут также добавлены 0x (ZRX), DigixDAO (DGD), Golem (GNT), Omise Go (OMG), Augur (REP).

- Aave. Минимальный залог для заемщика – 133% от суммы кредита. Протокол поддерживает 16 монет, из которых 13 могут быть использованы в качестве залога. Присутствуют такие активы, как TUSD, DAI, USDC, BUSD, WBTC, ETH и т.д.

Преимущества и недостатки

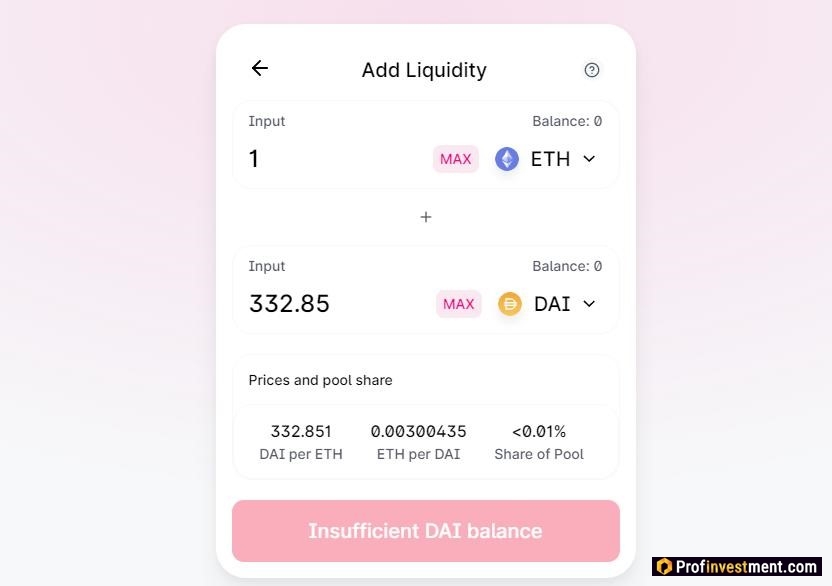

Заработок на поставке ликвидности

Многие из DeFi протоколов работают на основе так называемых пулов ликвидности – это пулы токенов, заблокированных в смарт-контракте. Используются для облегчения торговли путем предоставления ликвидности и широко применяются децентрализованными биржами нового поколения. Такая механика стала популярной после запуска Uniswap.

В классических криптобиржах, как Coinbase или Binance, торговля основывается на книге ордеров. Точно также работают и традиционные фондовые биржи. Продавцы стараются продать актив по максимально высокой цене, а покупатели – купить по максимально низкой. Когда покупатель и продавец сошлись в цене, сделка состоялась.

В децентрализованных финансах торговля воспроизводится по-другому. Каждый пул ликвидности содержит два токена и создает рынок для этой конкретной пары. Например, популярный пул ликвидности на Uniswap – DAI / ETH.

Теперь о том, как на этом заработать. Чтобы в пулах всегда были активы, платформы стимулируют пользователей вносить средства. Поставщик ликвидности (LP) получает специальные токены, называемые токенами LP, пропорционально количеству предоставленной пулу ликвидности. LP получают некоторый процент от комиссии по каждой сделке в том пуле, куда они внесли средства

Преимущества и недостатки

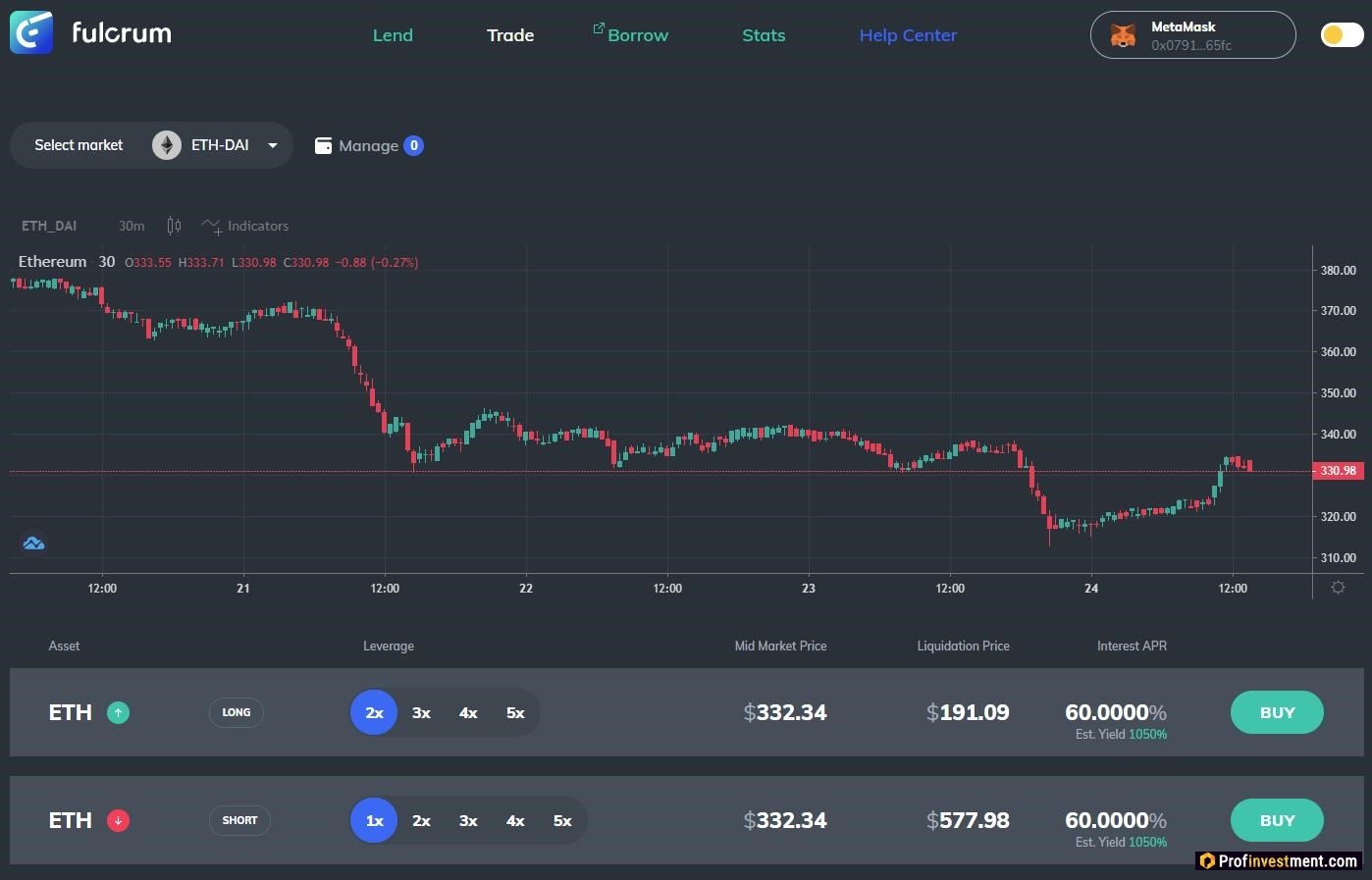

Зарабатываем на кредитном плечо на DEX

Маржинальная торговля (торговля с плечом) – это способ трейдинга с использованием заемных средств, благодаря которому можно использовать для обмена суммы в разы больше, чем у пользователя имеется. В сфере DeFi маржинальные трейдеры заимствуют криптовалюты из децентрализованных кредитных протоколов, работающих на смарт-контрактах.

Желающие могут заработать на этом – отдать свою неиспользуемую криптовалюту под процент. Возможно получение 5-20% с кредитования маржинальных трейдеров.

Примеры DeFi платформ, предлагающих такую возможность заработка:

- dYdX – торговая платформа, ориентированная главным образом на опытных трейдеров. Поддерживает пары ETH-DAI, ETH-USDC и DAI-USDC. Предлагает сделки с кредитным плечом до 5x. dYdX – одна из крупнейших маржинальных торговых платформ в DeFi; на текущий момент в ее смарт-контрактах заблокировано свыше $1,2 миллиарда.

- Fulcrum – еще одна не кастодиальная торговая платформа, построенная на основе сети Kyber и протокола bZx. Поддерживает токены LINK, ZRX, WBTC, ETH, DAI, REP, KNC. Когда пользователь открывает позицию, то смарт-контракт берет кредит от его имени через bZx, а затем обменивает его на выбранный токен. Fulcrum позволяет клиентам открывать длинные или короткие позиции с плечом до 4x.

Преимущества и недостатки

Полезные ресурсы

С помощью перечисленных агрегаторов доходности DeFi вы сможете выбрать наиболее выгодные протоколы на текущий момент:

- https://defiyield.info/,

- https://coinmarketcap.com/beta/yield-farming/,

- https://www.coingecko.com/ru/yield-farming,

- https://yieldfarmingtools.com/pools.

Здесь можно отслеживать общую стоимость заблокированных в DeFi активов: https://defipulse.com/.

FAQ

Заключение

Чтобы выбрать подходящий способ заработка на DeFi активах, лучше всего попробовать все – благо, порог входа в них минимален. Протоколы работают даже с самыми мелкими суммами. А благодаря их прозрачности в любой момент можно отслеживать состояние рынка и собственных активов, чтобы не упустить нужный момент для ввода или вывода средств.