Самые перспективные DeFi проекты на 2026 год: обзор и мнения экспертов

Проекты децентрализованных финансов (DeFi) – это экосистема финансовых приложений, построенных на блокчейне, которые работают без участия традиционных посредников, таких как банки или брокеры. Вместо этого они используют смарт-контракты для автоматизации процессов кредитования, торговли, страхования и управления активами. Эта концепция лежит в основе стремления к более открытой, прозрачной и доступной финансовой системе.

⚡️ 10 примеров DeFi протоколов с хорошими перспективами (2026 год):

- Lido – ведущий протокол ликвидного стейкинга, позволяющий получать вознаграждения за стейкинг активов (ETH) без их блокировки

- Chainlink – DeFi платформа оракулов, обеспечивающая смарт-контракты надежными внешними данными, подключающая традиционные рынки к блокчейну

- Hyperliquid – децентрализованная perp-биржа на собственном блокчейне Layer 1 с мгновенным исполнением и нулевыми газ-комиссиями

- Dai – децентрализованный стейблкоин, обеспеченный криптоактивами и привязанный к доллару США через протокол MakerDAO

- Uniswap – один из крупнейших децентрализованных протоколов обмена (DEX) на Ethereum, использующий автоматический маркет-мейкер (AMM) для трейдинга без посредников

- Rain – одноранговый протокол кредитования на Solana, позволяющий пользователям брать займы под залог как токенов, так и NFT

- Aave – ведущий децентрализованный протокол кредитования/заимствования, предлагающий переменные процентные ставки

- Aster – мультичейн DEX нового поколения, специализирующаяся на спотовой и perp торговле с расширенными функциями, включая скрытые ордера и защиту от MEV

- Ethena – протокол синтетических активов на Ethereum, создание децентрализованного синтетического доллара USDe

- Pump.fun – лаунчпад на Solana для создания и запуска мем-коинов с принципом «fair launch», где любой может выпустить токен и торговать

Топовые децентрализованные протоколы на начало 2026:

| Название | Ссылка на сайт | Назначение, функционал | Собственный токен | TVL (объем заблокированных средств) |

|---|---|---|---|---|

| Lido | lido.fi | ликвидный стейкинг | LDO | $29,6 млрд |

| Chainlink | chain.link | оракулы | LINK | $53,7 млрд |

| Hyperliquid | hyperliquid.xyz | децентрализованная биржа | HYPE | $1,3 млрд |

| MakerDAO | makerdao.com | обеспеченные залоговые позиции для выпуска стейблкоина DAI | DAI, MKR | $7,39 млрд |

| Uniswap | uniswap.org | децентрализованная биржа | UNI | $4,35 млрд |

| Rain | rain.one | лендинг | RAIN | $1,53 млн |

| Aave | aave.com | лендинг | AAVE | $36,17 млрд |

| Aster | asterdex.com | децентрализованная биржа | ASTER | $1,2 млрд |

| Ethena | ethena.fi | синтетические активы | ENA | $7,3 млрд |

| Pump.fun | pump.fun | лаунчпад для мемкоинов | PUMP | $250 млн |

📌 Главное:

- DeFi токены – децентрализованные активы, играющие роль в функционале и управлении дефи-проектами.

- На начало 2025 года существует более 4300 различных DeFi решений, согласно данным сайта DeFiLlama.

- Лучшие токены DeFi по рыночной капитализации представлены на сайте Binance.

- Лучшие токены DeFi по TVL представлены на Bybit.

- Также можно отслеживать данный тип активов, выбрав соответствующую категорию на сайтах Coingecko или Coinmarketcap.

Одним из ключевых драйверов роста становится токенизация реальных активов (Real World Assets, RWA). Ожидается, что к концу 2026 года объем TVL в этом сегменте превысит $500 млрд. Рассмотрим самые перспективные DeFi токены на момент написания. В список вошли перспективные проекты, которые могут нести реальную полезность для тех, кто хочет найти альтернативу централизованным финансовым сервисам.

📌Наш канал о криптовалюте в Телеграм

Оглавление

Самые перспективные DeFi проекты

Как мы выбирали лучшие токены децентрализованных финансов?

Поскольку новые проекты появляются практически каждый день, может быть сложно оценить, какие из них действительно заслуживают внимания, а какие – обычный скам. Эксперты рекомендуют обращать внимание как минимум на такие факторы: поддержка со стороны крупных бирж или известных компаний, опыт команды, активность разработчиков, наличие технической документации и дорожной карты.

Мы предлагаем список из 10 DeFi платформ, заслуживающих внимания. Они перечислены в порядке убывания заблокированной стоимости по состоянию на октябрь 2020 года.

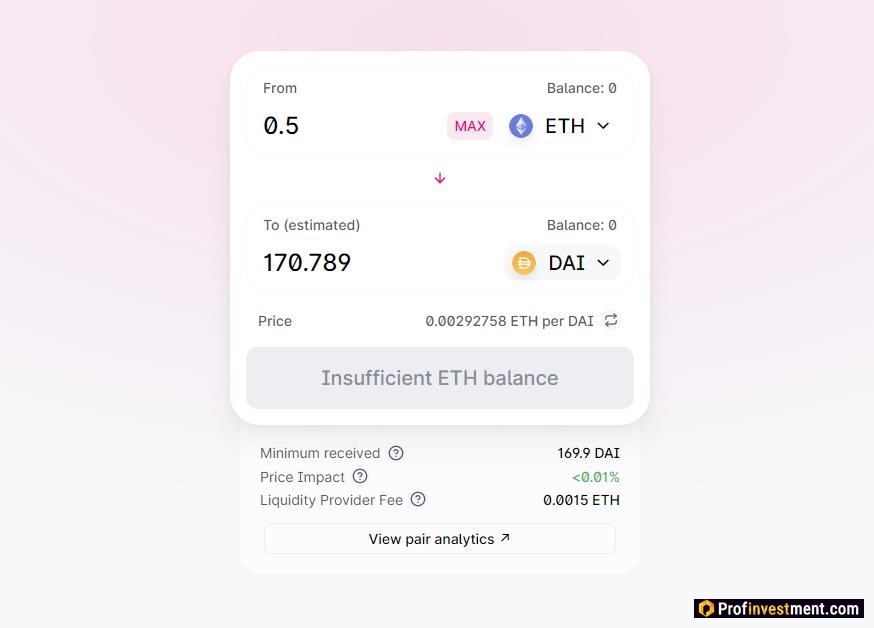

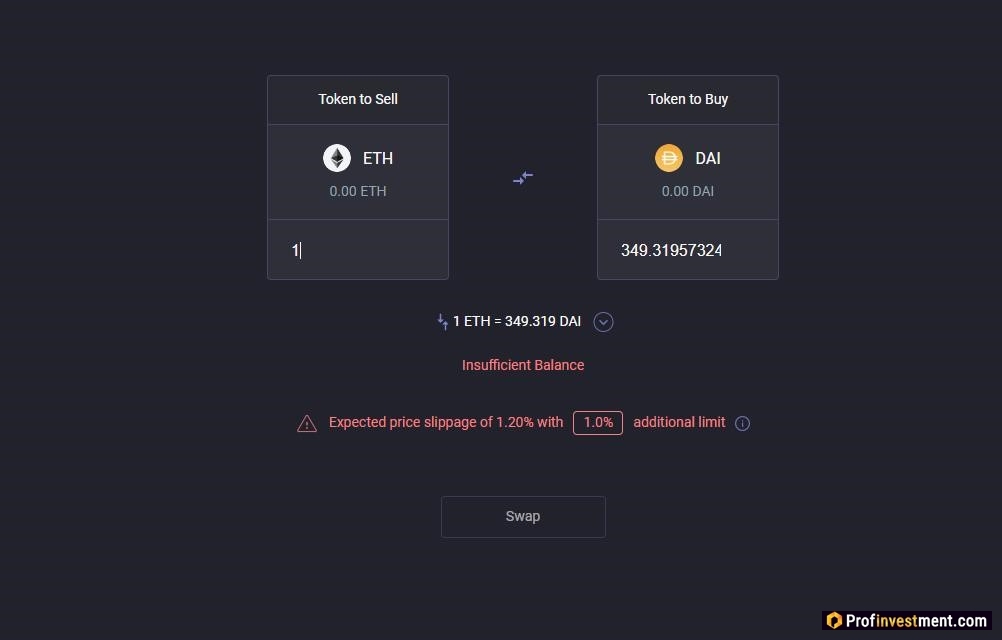

Uniswap

Uniswap – децентрализованный протокол, созданный для обмена активами на блокчейне Ethereum. Традиционные книги ордеров здесь заменены на пулы ликвидности, так что желающий может мгновенно обменять между собой токены ERC-20 и непосредственно ETH. Также здесь можно зарабатывать, предоставляя ликвидность протоколу. Для вознаграждения поставщиков ликвидности используются обменные комиссии (0,3% за сделку).

Примечательно, что при желании любой пользователь может также и создать собственный пул ликвидности, внеся в протокол равноценную сумму ETH и токена ERC-20. Маркет-мейкер устанавливает обменный курс, который в ходе торговли корректируется. Когда с одной стороны активов становится меньше, а с другой больше, цена изменяется, чтобы сохранять баланс.

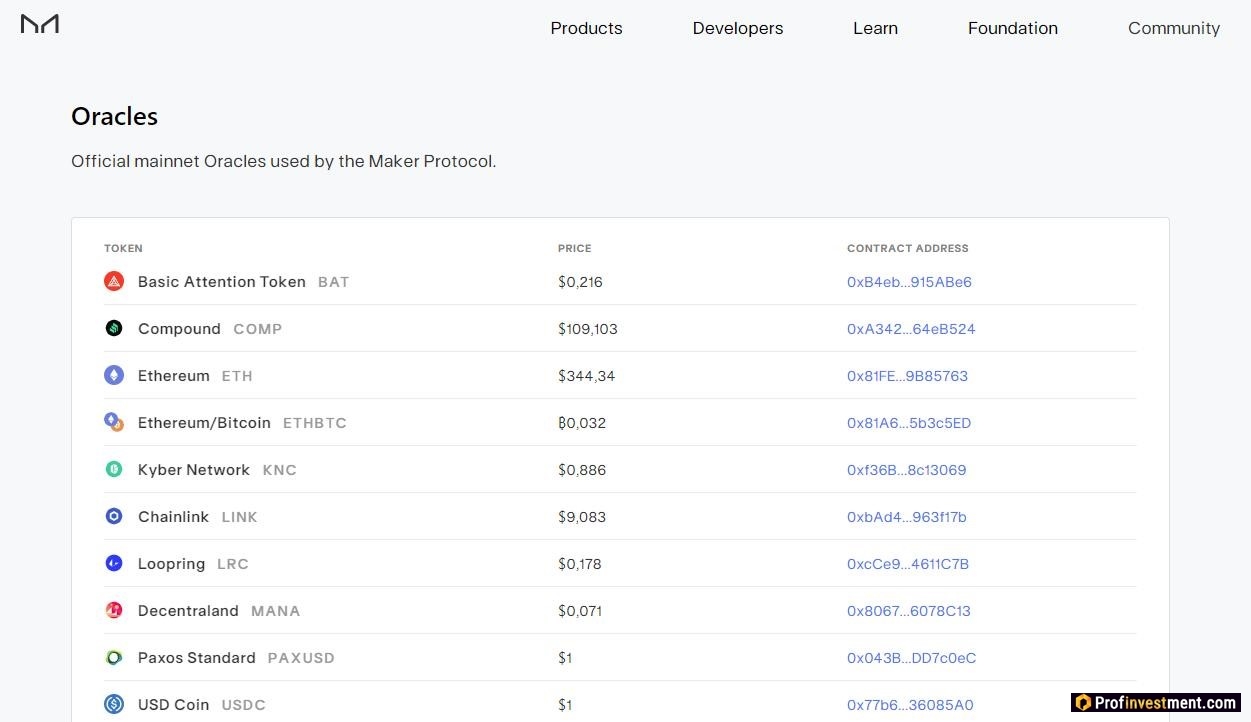

Maker

MakerDAO – кредитная платформа, также на базе Эфириум, поддерживающая долларовый стейблкоин DAI. Пользователь Maker может открыть хранилище, заблокировать там криптовалюту в качестве залога, и на ее основе создать равноценное количество DAI. Плата за стабильность выражается в виде непрерывно начисляющихся процентов на вложенную криптовалюту. При погашении долга проценты выплачиваются.

Можно занимать DAI в объеме до 66% от стоимости залога (таким образом, коэффициент обеспечения составляет 150%). Если стоимость падает ниже этого уровня, то грозит штраф и ликвидация обеспечения. Держатели нативного токена MKR участвуют в управлении системой, голосуя по различным параметрам.

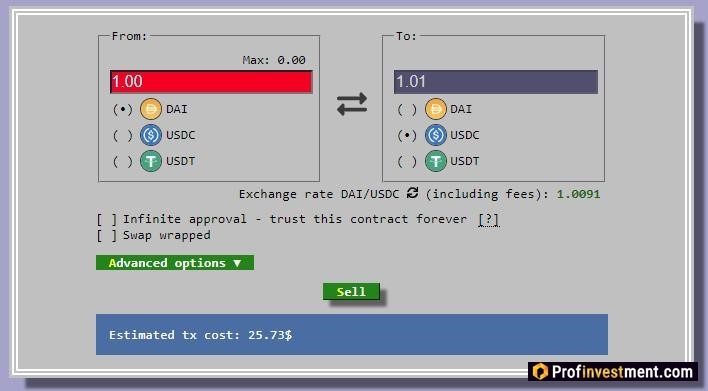

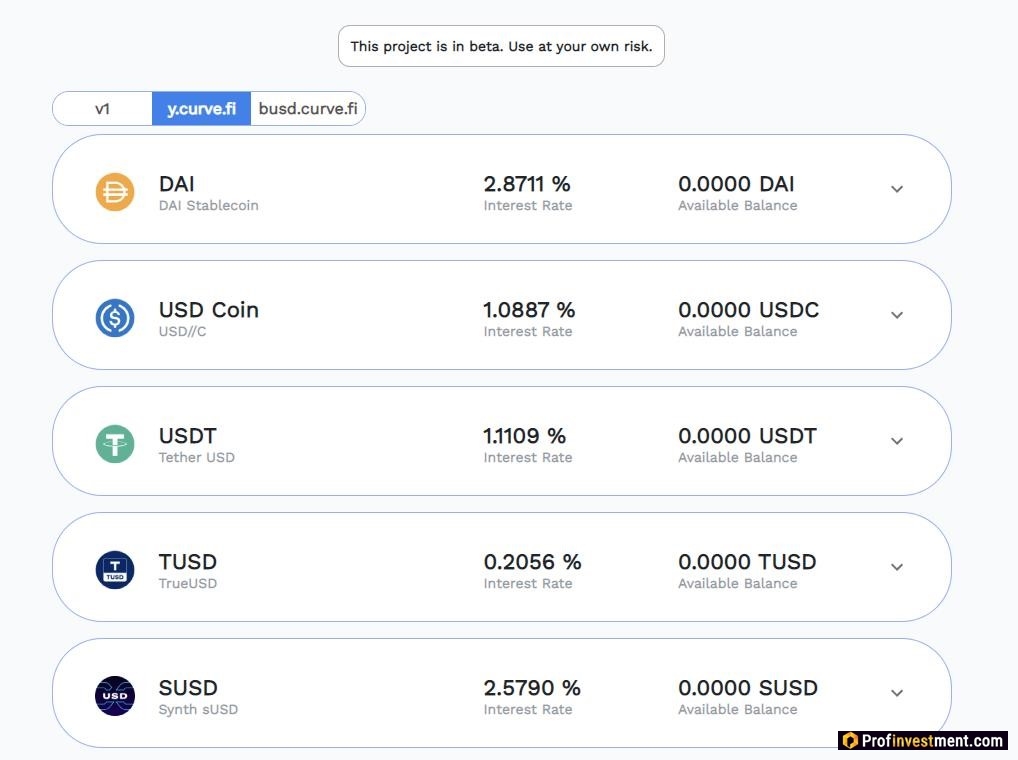

Curve Finance

Curve – биржевый пул ликвидности, работающий на Ethereum и ориентированный главным образом на взаимодействие со стейблкоинами. Участники получают возможность торговать стабильными монетами с низкой комиссией и низким уровнем проскальзывания.

Платформа предлагает к использованию семь разных пулов, которые различаются поддерживаемыми в них активами и дополнительными условиями. На текущий момент это пулы Compound, BUSD, Y, PAX, sBTC и ren, которые дают возможность работать с действительно широким диапазоном валют ERC-20. Для стимулирования поставщиков ликвидности используется токен CRV, которым вознаграждаются вложения в тот или иной пул.

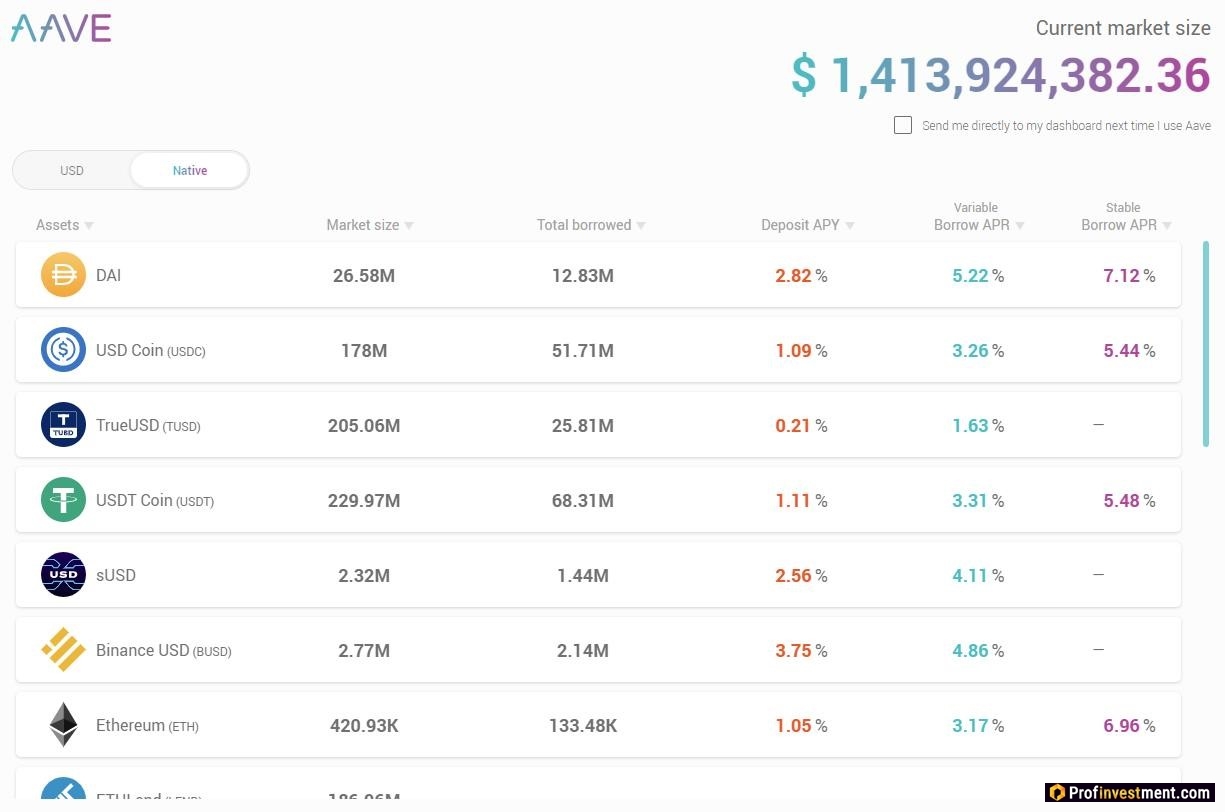

Aave

Aave – некастодиальный протокол с открытым исходным кодом для децентрализованного кредитования и заимствования. Внося ликвидность в протокол, пользователь конвертирует свою криптовалюту в ERC20-совместимые aTokens. На эти токены сразу же начинают начисляться проценты.

С другой стороны, пользователи могут занимать любые из поддерживаемых активов под залог криптовалюты. Такие параметры, как порог ликвидации, ликвидационный штраф или коэффициент обеспечения зависят от конкретного актива. Процентные ставки также постоянно регулируются на основе спроса и предложения на конкретный актив, хоть участник может выбрать вариант с более стабильной ставкой.

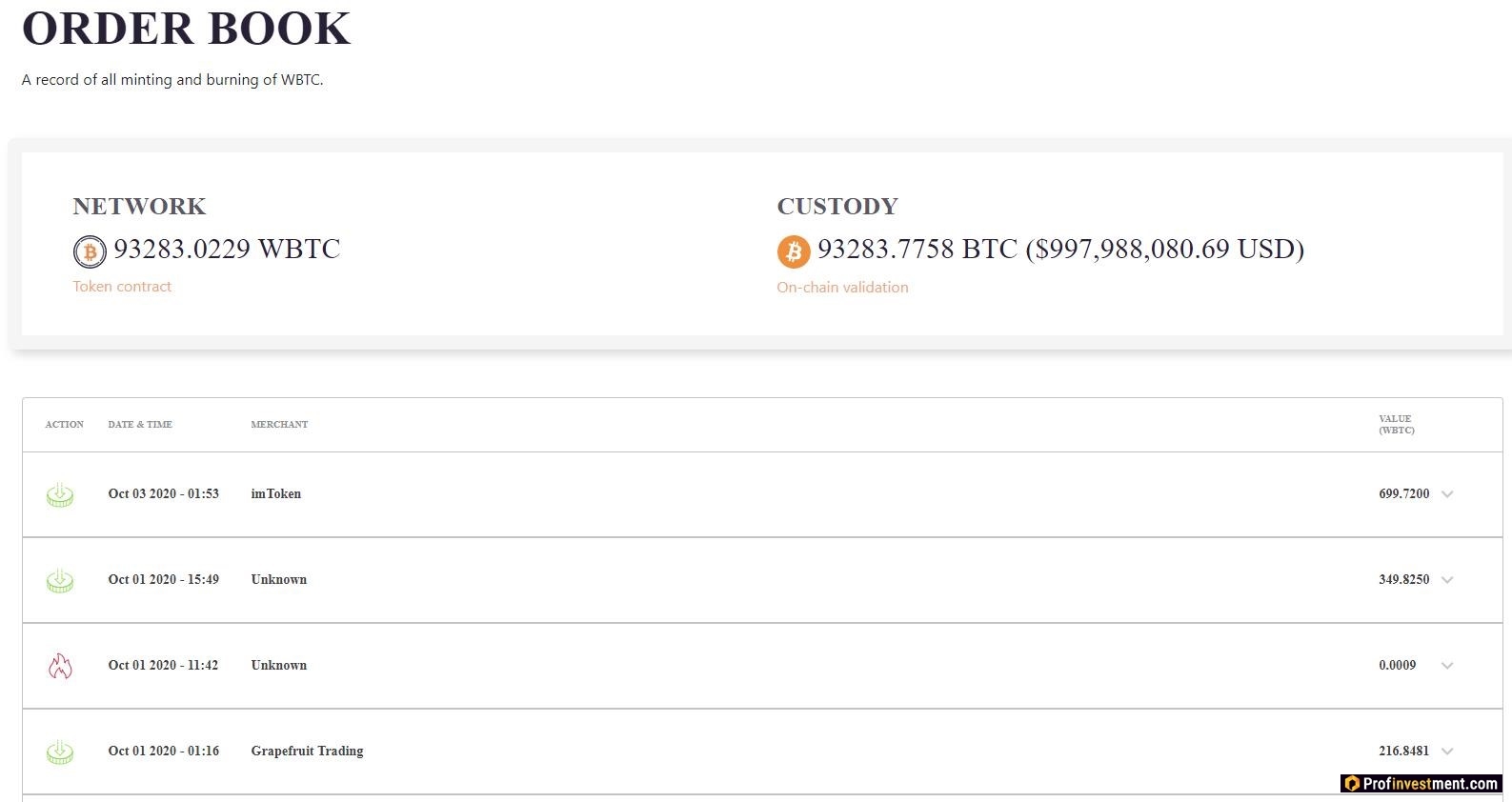

WBTC

WBTC – это поддерживаемый биткоином токен ERC-20. Основная идея заключается в том, чтобы всю масштабную ликвидность, которая есть у Bitcoin-сети, перенести в более гибкое пространство Ethereum. Первоначальное хранение обеспечивает BitGo, а первоначальную ликвидность – Kyber и Ren. WBTC доступен для торговли на различных децентрализованных и централизованных биржах.

Любой желающий может убедиться в полноценном обеспечении WBTC, это открытая информация. Структура управления WBTC представляет собой DAO, где право голоса есть у каждого из шестнадцати участвующих проектов, включая Compound, Dharma, MakerDAO и др. Процесс открытый, но контролируется мультиподписным контрактом, который поддерживают участники DAO.

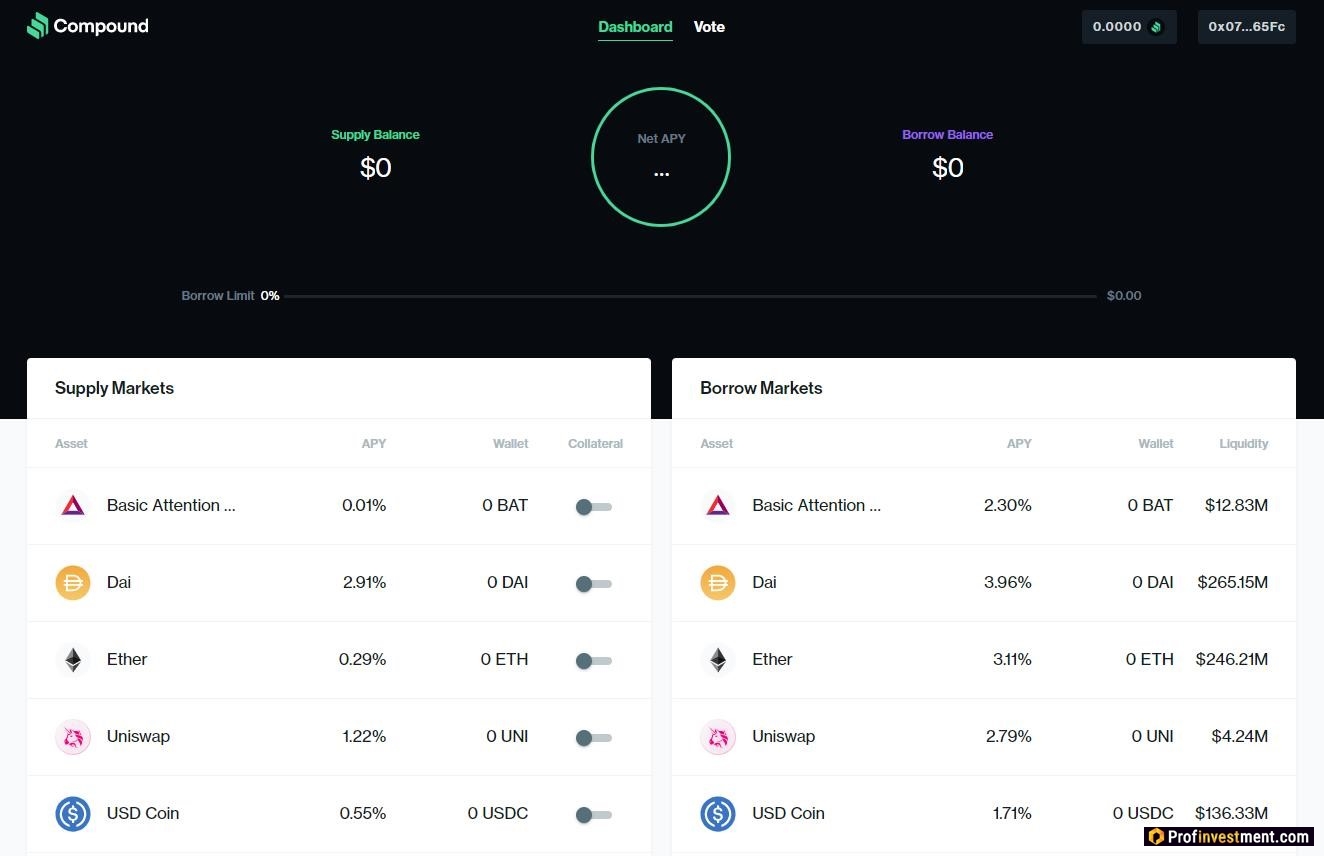

Compound

Compound – алгоритмический финансовый рынок на блокчейне Эфириум, позволяющий брать обеспеченные кредиты или же зарабатывать проценты на депозитах. Проценты начинают начисляться мгновенно после внесения средств в протокол, а ставки изменяются каждые 15 секунд исходя из положения рынка. Все поставки ликвидности представлены в виде cTokens, и участник имеет возможность занимать занимать до 75% от общей стоимости cTokens.

В любой момент можно ввести или вывести средства, главное, всегда удерживать нужный уровень обеспечения во избежание ликвидации позиции. 10% от выплачиваемых процентов идут в резерв, а остальные выплачиваются поставщикам в виде управляющих токенов COMP, выпущенных в мае 2020 года.

yearn.finance

yearn.finance – это экосистема, представляющая собой агрегатор кредитных услуг. Дает доступ к протоколам Compound, Dydx, Aave, Fulcrum и автоматически подбирает тот вариант, который выглядит наиболее выгодным в каждый момент времени. Как только клиент вкладывает токены, система конвертирует его в yTokens и регулирует баланс таким образом, чтобы оптимизировать вклад.

Токен YFI служит для управления платформой и распространяется среди поставщиков ликвидности. Контроль над выпуском токена принадлежит multisig-кошельку, требующему для каждого изменения согласия минимум шести из девяти участников.

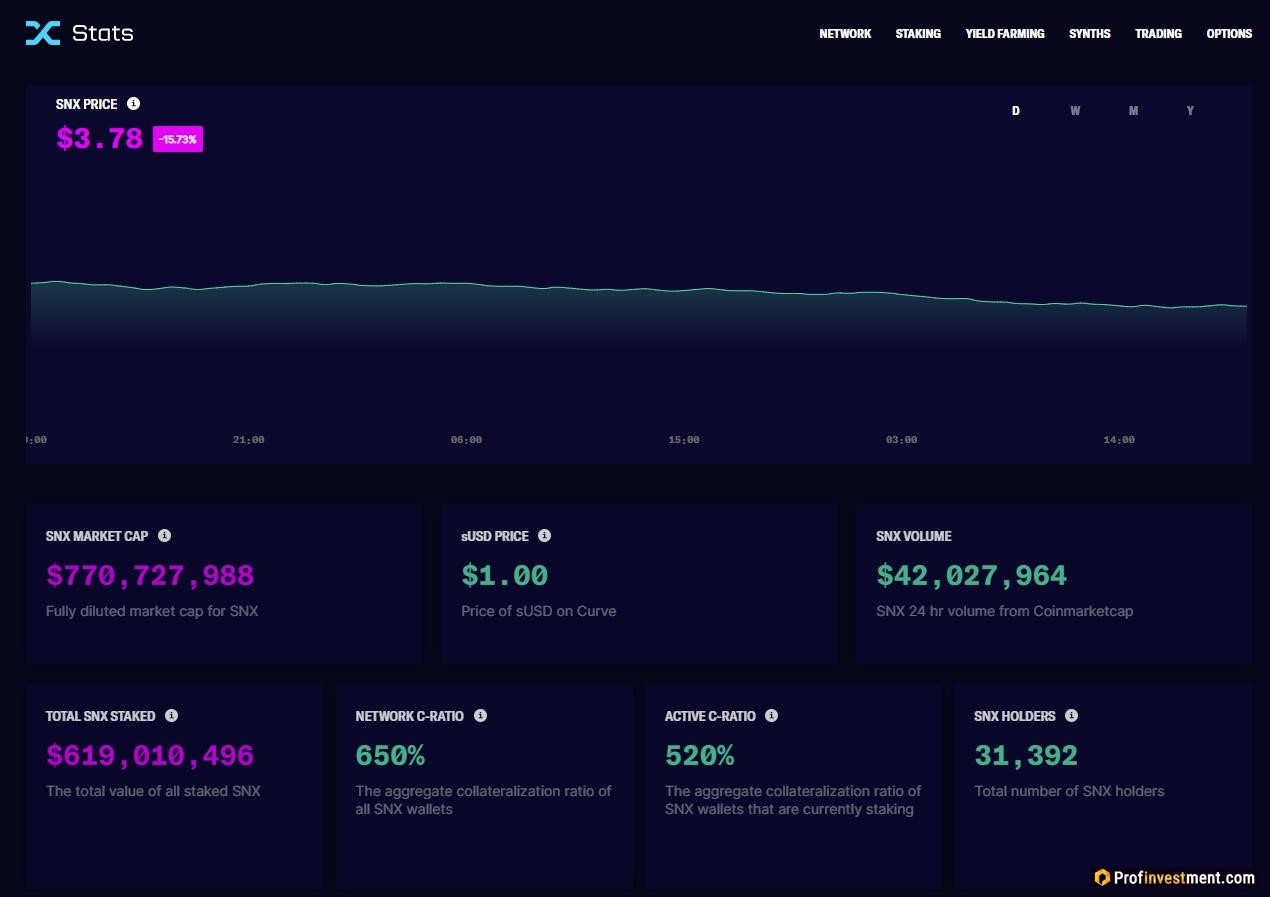

Synthetix

Synthetix – это Ethereum-платформа для создания синтов (так называемых синтетических активов). Стоимость этих активов всегда соответствует стоимости реальных, будь то криповалюта, фиатная валюта, сырьевой товар и т.д. (около тридцати вариантов синтов, в планах расширение списка). Собственный токен платформы называется SNX, пользователям необходимо заблокировать его или ETH в качестве залога, чтобы создавать свободно торгуемые синты.

Держатели SNX, создающие синтетические активы, получают доход с транзакционных сборов, когда синты обмениваются на внутренней бирже Synthetix.Exchange.

Balancer

Balancer – это AMM (автоматизированный маркет-мейкер), с помощью которого любой участник может создавать пулы ликвидности или добавлять в них активы. Принцип похож на Uniswap, но там внесенные активы автоматически делятся по ценности 50/50, а в Balancer можно регулировать соотношение.

В рамках протокола есть разные виды пулов: частные (один владелец имеет право добавлять ликвидность и свободно редактировать любые параметры), общие (добавлять ликвидность может любой желающий, привилегии у всех равны), смарт-пулы (разновидность частного, но с тем отличием, что параметры по большей части контролирует смарт-контракт).

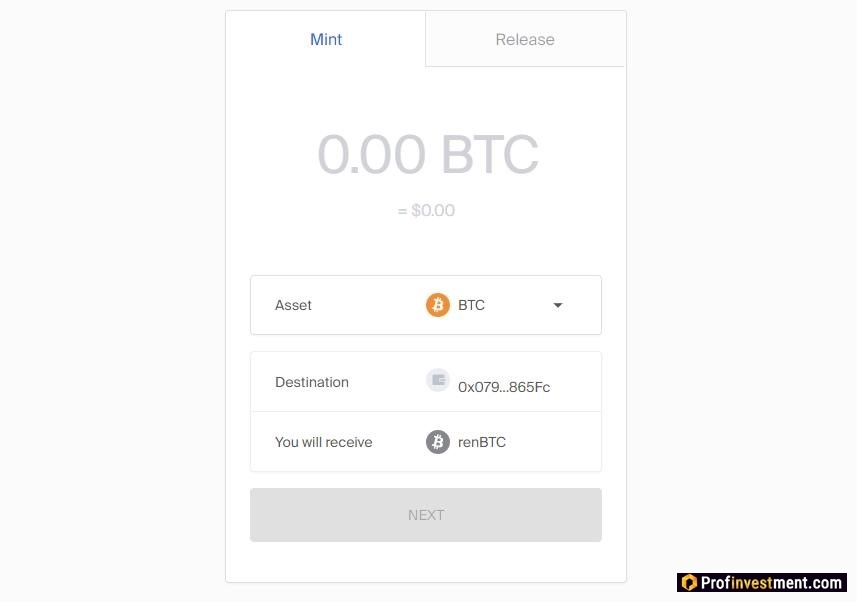

RenVM

RenVM – проект, предоставляющий возможность объединять внешние цифровые активы (на данный момент поддерживаются BTC, BCH и ZEC) со сферой DeFi. RenVM не является отдельным приложением, скорее это сеть, на основе которой разработчики могут создавать новые децентрализованные приложения. При помощи Ren ценность активов легко перемещается между блокчейнами. Отказоустойчивый протокол гарантирует, что транзакции обрабатываются честно.

Что такое DeFi проекты и какими они бывают

DeFi – аббревиатура, которая расшифровывается как децентрализованные финансы. В основе этой концепции лежит идея совмещения двух направлений:

- Возможность пользования услугами, аналогичными банковским, страховым и прочим традиционным услугам.

- Предоставление каждому человеку право полного контроля над его средствами.

С технической точки зрения децентрализованные финансовые системы призваны максимально демократизировать структуру управления активами, а также сделать торговлю, инвестиции, кредитование, депонирование и другие функции полностью бесшовными.

Большинство проектов DeFi работают на блокчейне Ethereum, хотя все чаще начинают появляться альтернативные варианты (например, на Binance Chain). Преимущество Ethereum в том, что он изначально был создан как экосистема для разработки децентрализованных приложений и предоставляет обширный функционал для разработчиков в этой сфере. Это позволяет разработчикам создавать проекты и делиться ими без потребности в крупных спонсорах или посредниках.

Наиболее востребованы следующие типы перспективных DeFi-проектов:

- Кредитные протоколы, основанные на работе пулов с активами. Пользователи могут занимать криптовалюты и токены под залог других активов, а также вносить свои средства в пул под проценты.

- Децентрализованные торговые биржи (DEX). Сетевые протоколы, также использующие пулы ликвидности для обеспечения мгновенного обмена активами с минимальными комиссиями.

- Синтетические активы. Создание производных активов на блокчейне позволяет пользователям получать доступ к различным реальным рынкам (от фиата до золота), сохраняя при этом преимущества, которыми отличается децентрализованная сеть.

- Платежные сети. Позволяют обрабатывать единовременно тысячи операций с низкими комиссионными сборами.

- Активы. Токенизированные активы, переносящие ценность различных внешних продуктов на блокчейн Эфириум. К примеру, разнообразные стейблкоины, токенизированный биткоин и др.

Есть немало других категорий, такие как лотереи, страхование или рынки предсказаний. Но они несколько специфичны и поэтому используются реже, чем общеприменимые, которые мы перечислили выше.

Мнения экспертов о перспективности и будущем DeFi

Чанпэн Чжао, глава Binance

Чжао сказал в одном из интервью, что в долгосрочной перспективе Бинанс планирует всячески продвигать децентрализацию, несмотря на то, что сама будет оставаться централизованным проектом. Запущенная цепочка Binance Smart Chain создана чтобы дать альтернативу пользователям и разработчикам, которые хотят избежать растущих транзакционных сборов Ethereum.

Бинанс активно продвигает DeFi проекты, дает им возможность размещаться на своем блокчейне, добавляет в листинг их токены. Некоторые из этих проектов потерпели неудачи, из-за чего политика биржи подверглась критике в Твиттере. Чжао заметил на это, что на Ethereum есть масса проектов, которые провалились, но никто не жалуется по этому поводу Виталику Бутерину.

DeFi становится все более популярным на рынках Китая, Таиланда, Сингапура, и Бинанс собирается продолжать экспериментировать в этом направлении.

#DeFi time!#BNB https://t.co/6TgXvOXkIG

— CZ Binance (@cz_binance) September 1, 2020

Мария Станкевич, директор по развитию EXMO

Команда EXMO одобрительно относится к продвижению ДеФи, считая, что с децентрализованными финансовыми продуктами жизнь людей может существенно облегчиться – не нужно собирать документы и справки, чтобы взять кредит или создать депозит, не нужно подтверждать кредитную историю. Все происходит мгновенно и прозрачно. Кроме того, ДеФи стирает границы между странами.

Виталик Бутерин, соучредитель Ethereum

Несмотря на то, что подавляющее большинство перспективных DeFi проектов размещается на блокчейне Ethereum, Бутерин призывает относиться к развивающейся в них экономике с осторожностью. Он сравнивает «доходное фермерство» с тем, как государство печатает деньги. Доходное фермерство (получение процентного вознаграждения за предоставление ликвидности) это настоящий бум в DeFi, но Виталик подчеркивает факт агрессивной инфляции многих токенов, оказывающей понижающее давление на цены.

Такого мнения придерживается не только он один. Пользователи Twitter уже окрестили доходное фермерство «гигантской схемой Понци».

Question to anyone who normally sees themselves as "defi skeptic": what's your favorite defi project?

— vitalik.eth (@VitalikButerin) September 1, 2020

Майк Новограц, глава криптоинвестиционной компании Galaxy Digital

Новограц не так давно инвестировал в компанию по управлению активами децентрализованного финансирования ParaFi Capital. Он считает, что потенциал DeFi просто ошеломляющий и нужно как можно активнее помогать этому направлению развиваться и охватывать новые сферы рынка. А глава ParaFi Бен Форман добавил, что DeFi представляет собой зарождающуюся архитектуру для новой открытой финансовой сети. Биткоин в свое время успешно продемонстрировал преимущества децентрализации, но теперь пришло время создать гибкую инвестиционную структуру уже в более широком смысле.

Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker

Мазур отмечает, что многие инвесторы сейчас переходят из традиционного инвестирования в ДеФи-проекты и напоминает, что вкладывать в эту сферу стоит не более чем 10-15% капитала. Крипторынок всегда был и остается волатильным, но DeFi-токены на нем – это самое рискованное направление, которое никак нельзя делать основным ядром инвестиций.

Райан Селкис, основатель рыночного агрегатора Messari

По убеждению Райана, в сфере DeFi сейчас надувается пузырь. В своем Twitter он сказал, что данный рынок наводнен финансовыми пирамидами, и призвал всех быть готовыми к его краху.

The DeFi bubble will pop sooner than people expect.

We're nearing the apex of ponzi economics, rug pulls, and "yield" hopping, and ETH fees are going to eat too heavily into non-whale profits.

— Ryan Selkis (@twobitidiot) September 10, 2020

Как инвестировать и заработать

Перспективные DeFi проекты дают возможность получать дополнительный доход разными способами. Наиболее востребованы:

- Доходное фермерство. Получение токенов за внесение ликвидности в протокол. Концепция стала популярной благодаря проекту COMP, который начал раздавать свои управляющие токены и тем самым стимулировал пользователей совершать операции в кредитном протоколе. В сентября 2020 года биржа Binance запустила платформу Binance Launchpool для фарминга DeFi. Сейчас на ней представлены перспективные DeFi проекты: Bella, Wing, Flamingo, Venus, Alpha Finance.

- Поставки ликвидности. Децентрализованные торговые биржи работают на механизме пулов ликвидности, которым необходимы поставщики, вкладывающие свои активы. Вознаграждение позволяет эффективно стимулировать участников.

- Стейкинг. Пользователь блокирует свои средства в кошельке и не трогает их определенное время, тем самым поддерживая работоспособность сети и получая за это вознаграждение.

- Инвестирование. Многие токены имеют хороший ценовой потенциал и могут быть использованы как инвестиционные активы с целью дальней перепродажи. Однако это очень рискованно, наблюдались взлеты и падения курсов таких токенов на тысячи процентов за считанные часы.

- Лендинг (р2р-кредитование). Владельцы криптовалюты, которые пока ей не пользуются, могут отдать ее в оборот и получить процентную прибыль с этой операции. Криптовалюта используется для выдачи обеспеченных кредитов другим пользователям.

- Кредитное плечо. Биржи DEX, которые поддерживают маржинальную торговлю, нуждаются в кредиторах, которые бы предоставляли кредитное плечо трейдерам. За это действие полагается процентный доход.

Разные способы имеют свои преимущества и недостатки, поэтому выбор оптимального варианта или их сочетания может занять какое-то время.

Риски работы с DeFi

Нынешнюю ситуацию в сфере DeFi часто сравнивают с увлечением ICO в 2017 году. Конечно, ДеФи не столь подвержена агрессивным спекуляциям по сравнению с ICO, однако внушительный уровень доходности, который предлагают децентрализованные проекты, заставляет задуматься о рисках, о которых инвесторы часто забывают. В их числе:

- Уязвимость смарт-контракта. Какие бы меры безопасности ни придумывали разработчики, хакеры тоже не стоят на месте и отыскивают лазейки, позволяющие украсть средства или изменить протокол в свою пользу.

- Уязвимости на стороне пользователей. Не каждый пользователь в должной мере следит за сохранностью своих приватных ключей и паролей. Как минимум, рекомендуется пользоваться аппаратными кошельками и двухфакторной аутентификацией.

- Неудачные обновления протокола. Многие DeFi проекты управляются с помощью DAO, то есть с участием голосов всех держателей токенов. Но мнение большинства не всегда может совпадать с лично вашим.

- Финансовые риски, основной из которых – падение стоимости того или иного актива. Предсказать скачки курса практически невозможно из-за отсутствия исторических данных.

Лучший способ узнать об особенностях и рисков ДеФи-продуктов – попробовать самостоятельно с небольшими суммами, при этом всегда учитывая, что данный вид инвестиций относится к высокорисковым.

Преимущества и недостатки по сравнению с CeFi

Рассмотрим, чем перспективные DeFi площадки отличаются от аналогичных централизованных сервисов CeFi.

По каким критериям оценивают DeFi платформы

Чтобы найти действительно перспективные площадки ДеФи, можно проанализировать их самостоятельно или (что разумнее) довериться мнению специалистов. В сети есть сайты и агрегаторы, которые оценивают проекты по тем или иным параметрам, чтобы составить список лучших.

Основные факторы, которые учитываются в аналитике:

- количество активных пользователей;

- капитализация токена платформы;

- общий объем заблокированной в протоколе ценности;

- наличие открытого кода;

- безопасность смарт-контрактов, которые подвергаются аудиту;

- финансовые риски (обеспечены ли активы, или их стоимость поддерживается только алгоритмически).

FAQ

Заключение

Сегодня мы можем в реальном времени наблюдать зарождение совершенно новой глобальной, гибкой и прозрачной финансовой структуры. Новые DeFi проекты появляются почти каждый день, но, конечно, успеха достигают далеко не все, а только самые перспективные с точки зрения безопасности и полезности. В числе таких – Uniswap, Aave и другие, которые стабильно работают годами. Перед тем, как вкладывать средства в малоизвестный протокол, изучите его как следует.